Оформите подписку

на рассылку

на рассылку

Заполните форму

Нажимая кнопку, вы даёте согласие на обработку своих персональных данных

Упрощённая система налогообложения.

Некоторые особенности и новинки 2022 года.

Некоторые особенности и новинки 2022 года.

- АвторЗаичкина АлёнаБухгалтер отдела бухгалтерского и кассового обслуживания

Группы компаний "КАМИН"

Многие организации и индивидуальные предприниматели предпочитают общей системе налогообложения упрощённую (УСН). Действительно, УСН можно совмещать с патентом, есть освобождение от налога на прибыль, имущество организаций и НДС (за исключением налога при ввозе товаров). Сначала бизнесмены выбирают систему налогообложения, а уже потом узнают все тонкости на практике. В статье мы рассмотрим некоторые особенности ведения деятельности по УСН, изучим актуальные вопросы в сфере бизнеса.

Имеет право быть совмещение УСН и ПСНО (патент у ИП). Индивидуальные предприниматели, совмещающие эти два режима, обязаны вести раздельный учёт расходов, имущества и обязательств (п. 8 ст. 346.18, п. 6 ст. 346.53 НК РФ, письмо Минфина России от 30.12.2020 № 03-11-11/116181). Расходы по видам деятельности, в отношении которых применяется ПСНО, не учитываются на УСН, и наоборот. Индивидуальные предприниматели обязаны отслеживать этот момент при исчислении налоговой базы по налогу. Если же Вы затрудняетесь отнести какие-либо расходы к определённому виду деятельности, то их необходимо распределить пропорционально долям доходов в общем объёме доходов, полученных при применении УСН и ПСНО.

Имеет право быть совмещение УСН и ПСНО (патент у ИП). Индивидуальные предприниматели, совмещающие эти два режима, обязаны вести раздельный учёт расходов, имущества и обязательств (п. 8 ст. 346.18, п. 6 ст. 346.53 НК РФ, письмо Минфина России от 30.12.2020 № 03-11-11/116181). Расходы по видам деятельности, в отношении которых применяется ПСНО, не учитываются на УСН, и наоборот. Индивидуальные предприниматели обязаны отслеживать этот момент при исчислении налоговой базы по налогу. Если же Вы затрудняетесь отнести какие-либо расходы к определённому виду деятельности, то их необходимо распределить пропорционально долям доходов в общем объёме доходов, полученных при применении УСН и ПСНО.

На практике у индивидуального предпринимателя возникла проблема при переходе с УСН на патент.

Ситуация заключалась в следующем: ИП работает по одному виду деятельности, применяет УСН, сдаёт в аренду нежилое помещение. Позже оказалось, что ему было бы выгоднее получить на данный вид деятельности патент: при УСН он переплачивал налог. Предприниматель обратился в налоговую и получил отказ.

Возникает вопрос: может ли ИП с середины года перевести данный вид деятельности на патент?

Согласно пункту 3 статьи 346.13 НК РФ налогоплательщики, применяющие УСН, не вправе до окончания налогового периода перейти на иной режим налогообложения за исключением случаев, предусмотренных данной статьёй. Следовательно, ИП не вправе перейти на ПСН в середине года, прекратив применять УСН по этому виду деятельности. Несколько раз Минфин изменял свою точку зрения, поэтому обратимся к актуальному письму от 06.09.2021 № СД-4-3/12620@. В нём ФНС России разъяснила, что предприниматель вправе в течение года перейти по данному виду деятельности на ПСН, оставаясь при этом и на УСН. Однако в этом случае до конца года он должен совмещать УСН и ПСН и прекратить применение УСН вправе с 01.01.2023, подав в налоговый орган уведомление об отказе от применения УСН не позднее 16 января 2023 года (так как 15 января – выходной день).

Ситуация заключалась в следующем: ИП работает по одному виду деятельности, применяет УСН, сдаёт в аренду нежилое помещение. Позже оказалось, что ему было бы выгоднее получить на данный вид деятельности патент: при УСН он переплачивал налог. Предприниматель обратился в налоговую и получил отказ.

Возникает вопрос: может ли ИП с середины года перевести данный вид деятельности на патент?

Согласно пункту 3 статьи 346.13 НК РФ налогоплательщики, применяющие УСН, не вправе до окончания налогового периода перейти на иной режим налогообложения за исключением случаев, предусмотренных данной статьёй. Следовательно, ИП не вправе перейти на ПСН в середине года, прекратив применять УСН по этому виду деятельности. Несколько раз Минфин изменял свою точку зрения, поэтому обратимся к актуальному письму от 06.09.2021 № СД-4-3/12620@. В нём ФНС России разъяснила, что предприниматель вправе в течение года перейти по данному виду деятельности на ПСН, оставаясь при этом и на УСН. Однако в этом случае до конца года он должен совмещать УСН и ПСН и прекратить применение УСН вправе с 01.01.2023, подав в налоговый орган уведомление об отказе от применения УСН не позднее 16 января 2023 года (так как 15 января – выходной день).

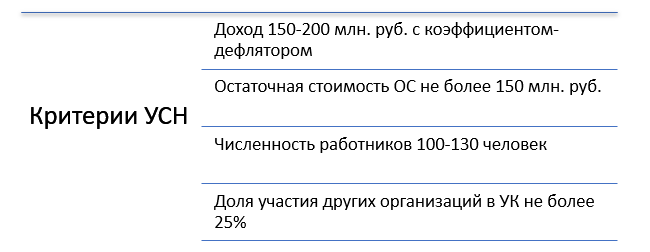

Поговорим о некоторых особенностях упрощённой системы налогообложения с учётом изменений 2022 года, например критериях (ст. 346.20, 346.13 НК РФ).

Согласно приказу Минэкономразвития России от 28.10.2021 № 654 в 2022 году коэффициент-дефлятор равен 1,096. Его нужно учитывать при переходном периоде по лимитам УСН.

Переходный период по лимитам УСН действует с 2021 года (Федеральный закон от 31.07.2020 № 266-ФЗ). Это можно считать новинкой. Год только недавно «закрыли», и ещё возможны отголоски переходного периода, поэтому рассмотрим этот момент подробнее. Кто может воспользоваться переходным периодом? Им могут воспользоваться налогоплательщики, у которых по итогам отчётного периода не соблюдены условия применения УСН по доходам и (или) средней численности работников. Если ваши доходы превысили 150 млн. руб., но не более чем на 50 миллионов, вы имеете право остаться на УСН. Такая же ситуация с работниками. Если их средняя численность превысила 100 человек, но не более чем на 30 человек, то вы можете продолжать вести деятельность на УСН. Но в течение такого переходного периода налогоплательщик применяет УСН с учётом установленных особенностей, про которые не стоит забывать. Ставка у налогоплательщиков с объектом налогообложения «доходы» увеличивается с 6 до 8 процентов. Если объект налогообложения «доходы минус расходы», то ставка увеличивается с 15% до 20%. Также обратите внимание, что повышенная ставка работает не с первого рубля превышения, а с квартала, в котором это превышение началось. Могут возникнуть вопросы, если налогоплательщик применяет региональные налоговые ставки. Например, индивидуальный предприниматель выбирает в качестве объекта налогообложения «доходы минус расходы» и осуществляет основной вид деятельности – строительство. Согласно статье 1 закона Калужской области от 18.12.2008 № 501-ОЗ (с изм. на 09.04.2020) для него устанавливается налоговая ставка 7 процентов. Региональная ставка никак не повлияет на переходный период по лимитам, повышенная ставка одинакова для всех.

Лимиты по доходам УСН в 2022 году

В связи с серьезной экономической ситуацией, сложившейся в стране, Минэкономразвития дал новый коэффициент-дефлятор для работы на УСН. К слову, лимит по доходам не индексировался с 2017 года.

Переходный период по лимитам УСН действует с 2021 года (Федеральный закон от 31.07.2020 № 266-ФЗ). Это можно считать новинкой. Год только недавно «закрыли», и ещё возможны отголоски переходного периода, поэтому рассмотрим этот момент подробнее. Кто может воспользоваться переходным периодом? Им могут воспользоваться налогоплательщики, у которых по итогам отчётного периода не соблюдены условия применения УСН по доходам и (или) средней численности работников. Если ваши доходы превысили 150 млн. руб., но не более чем на 50 миллионов, вы имеете право остаться на УСН. Такая же ситуация с работниками. Если их средняя численность превысила 100 человек, но не более чем на 30 человек, то вы можете продолжать вести деятельность на УСН. Но в течение такого переходного периода налогоплательщик применяет УСН с учётом установленных особенностей, про которые не стоит забывать. Ставка у налогоплательщиков с объектом налогообложения «доходы» увеличивается с 6 до 8 процентов. Если объект налогообложения «доходы минус расходы», то ставка увеличивается с 15% до 20%. Также обратите внимание, что повышенная ставка работает не с первого рубля превышения, а с квартала, в котором это превышение началось. Могут возникнуть вопросы, если налогоплательщик применяет региональные налоговые ставки. Например, индивидуальный предприниматель выбирает в качестве объекта налогообложения «доходы минус расходы» и осуществляет основной вид деятельности – строительство. Согласно статье 1 закона Калужской области от 18.12.2008 № 501-ОЗ (с изм. на 09.04.2020) для него устанавливается налоговая ставка 7 процентов. Региональная ставка никак не повлияет на переходный период по лимитам, повышенная ставка одинакова для всех.

Лимиты по доходам УСН в 2022 году

В связи с серьезной экономической ситуацией, сложившейся в стране, Минэкономразвития дал новый коэффициент-дефлятор для работы на УСН. К слову, лимит по доходам не индексировался с 2017 года.

В тему про ставки добавим, что существует также ставка в размере 0%. Её устанавливает регион при налоговых каникулах. Такая ставка действует до 31 декабря 2023 года, но в связи с нестабильной ситуацией в стране регион может продлить срок её действия до 1 января 2025 года. Возможность есть, но будут ли регионы её использовать? Советуем вам изучать законы субъектов и при возможности применять пониженные ставки.

Поговорим о сроках уплаты единого налога УСН

Для организаций и ИП авансовые платежи нужно произвести не позднее 25-го числа месяца, следующего за отчётным периодом:

Срок уплаты налога:

Расчёт платежей выполняется самостоятельно, а необходимость в ежеквартальной сдаче отчётности отсутствует. Как видим, срок по итогу года для организаций и ИП разный.

Поговорим о сроках уплаты единого налога УСН

Для организаций и ИП авансовые платежи нужно произвести не позднее 25-го числа месяца, следующего за отчётным периодом:

- за I квартал – не позднее 25 апреля

- за полугодие – не позднее 25 июля

- за 9 месяцев – не позднее 25 октября

Срок уплаты налога:

- для организаций - не позднее 31 марта года, следующего за налоговым периодом

- для ИП, применяющего УСН - не позднее 30 апреля года, следующего за истёкшим налоговым периодом

Расчёт платежей выполняется самостоятельно, а необходимость в ежеквартальной сдаче отчётности отсутствует. Как видим, срок по итогу года для организаций и ИП разный.

Что нового среди событий 2022 года?

Постановлением Правительства РФ от 30.03.2022 № 512 для некоторых видов деятельности были перенесены сроки уплаты единого налога и страховых взносов.

Для организаций – с марта на октябрь 2022 года, для ИП – с апреля на ноябрь.

Чтобы понять коснулось ли вас это изменение определите ваш ОКВЭД и прочтите постановление. Если у вас нет желания изучать постановление, вы можете ознакомиться с мерами поддержки бизнеса в текущем периоде на сайте «Налог.ру».

Также вы можете оплачивать налог в размере 1/6 ежемесячно, начиная с месяца, следующего за новым сроком уплаты. Платежи нужно делать до последнего числа месяца. Предупреждаем налогоплательщиков, оплативших всё сразу: при запросе сверки расчётов с бюджетом в карточке будет отображаться переплата, так как ИФНС установила сроки уплаты по постановлению Правительства. Учтите это, если возникнет потребность вернуть переплату. Возможно, её на самом деле нет.

Для организаций – с марта на октябрь 2022 года, для ИП – с апреля на ноябрь.

Чтобы понять коснулось ли вас это изменение определите ваш ОКВЭД и прочтите постановление. Если у вас нет желания изучать постановление, вы можете ознакомиться с мерами поддержки бизнеса в текущем периоде на сайте «Налог.ру».

Также вы можете оплачивать налог в размере 1/6 ежемесячно, начиная с месяца, следующего за новым сроком уплаты. Платежи нужно делать до последнего числа месяца. Предупреждаем налогоплательщиков, оплативших всё сразу: при запросе сверки расчётов с бюджетом в карточке будет отображаться переплата, так как ИФНС установила сроки уплаты по постановлению Правительства. Учтите это, если возникнет потребность вернуть переплату. Возможно, её на самом деле нет.

Уважаемые читатели, каждый день происходят какие-то изменения в стране, законодательстве, бизнесе. Если вы хотите, чтобы ваша деятельность развивалась, и не хотите проблем с ИФНС, настоятельно рекомендуем изучить тонкости систем налогообложения до того, как вы сделаете свой выбор в пользу одной из них. Изучайте актуальные постановления, обращайтесь к законам, ведь многие из них приняты именно для помощи бизнесу. Вы можете сделать всё самостоятельно, но если у вас нет желания или времени, наши бухгалтеры с радостью помогут в развитии Вашего бизнеса! Если можно применить льготы, мы обязательно это сделаем.

Остались вопросы - оставьте заявку.

Мы вам поможем.

Мы вам поможем.

"Нажимая на кнопку, Вы даёте согласие на обработку персональных данных и соглашаетесь с политикой конфиденциальности"